El riesgo de crédito en Reino Unido

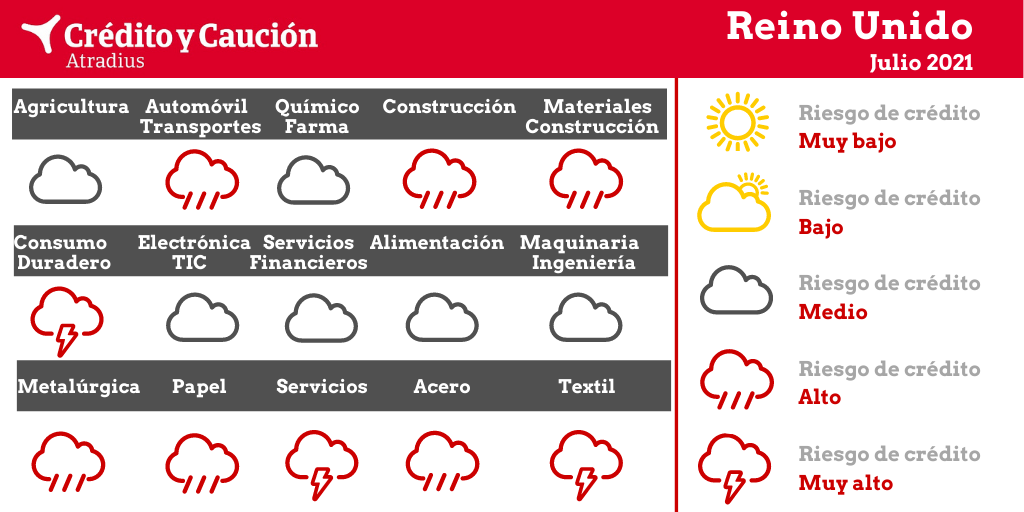

Los sectores de automoción, construcción, consumo duradero, metalurgia, papel, servicios, siderurgia y textil presentan un alto riesgo de impago en Reino Unido.

- Agricultura - Mejora de riesgo alto a medio

Se prevé que el valor añadido del sector aumente en torno al 2% en 2021. Los continuos problemas de suministro de mano de obra causados por el Brexit y agravados por la pandemia han creado unas condiciones de mercado difíciles para el sector en Reino Unido. La escasez de mano de obra seguirá siendo un problema por el momento. El resultado real del acuerdo comercial con la Unión Europea para el sector aún está por ver, pero será positivo en comparación con la alternativa de un no acuerdo. Existe la preocupación de que los próximos acuerdos comerciales bilaterales, como el reciente acuerdo entre Australia y Reino Unido, puedan perjudicar al sector al permitir importaciones agrícolas más baratas con estándares de producción más bajos.

- Alimentación - Mejora de riesgo alto a medio

En los últimos dos años, la volatilidad de los tipos de cambio y su impacto en los costes de los productos básicos y alimenticios ha sido un problema para muchos productores y procesadores de alimentos británicos que dependen de las importaciones. El creciente éxito en el mercado de las tiendas de descuento ha puesto los precios bajo presión y ha pesado sobre los proveedores a lo largo de la cadena de alimentación. Debido a la incapacidad de absorber el aumento de los costes de los insumos y la mayor presión sobre los márgenes, tanto la morosidad como las insolvencias aumentaron en el primer semestre de 2020, pero desde entonces han vuelto a disminuir hasta alcanzar un nivel bajo. Se prevé que el valor añadido del sector aumente en torno al 1,5% en 2021, tras un descenso del 5,6% en 2020.

- Automoción y transporte - Mejora de riesgo muy alto a alto

Las interrupciones de la cadena de suministro afectaron negativamente a la capacidad de fabricación y a la disponibilidad de existencias, con escasez y paradas de fábrica prolongadas en todo el sector a principios de 2020. Se prevé que el valor añadido de la automoción repunte en torno al 24% en 2021, tras una contracción del 26% en 2020. Sin embargo, la actual escasez mundial de semiconductores sigue restringiendo la producción de automóviles por el momento, retrasando la recuperación. El mercado automovilístico británico sigue estrechamente ligado a Europa, ya que las importaciones de la Unión Europea representan el 60% de los componentes de los coches fabricados en Reino Unido, de los cuales uno de cada dos se exporta a los Estados miembros de la Unión Europea. Aunque se han evitado los aranceles directos en virtud del acuerdo comercial, la nueva burocracia aduanera con la Unión Europea ha generado retraso en los plazos de entrega y costes adicionales para las empresas.

- Construcción y materiales - Riesgo alto

La pandemia y la enorme recesión económica de 2020 han afectado gravemente a la construcción, cuyo valor añadido ha disminuido un 14%. Sin embargo, la construcción se ha recuperado más rápidamente que otros sectores, y con una previsión de crecimiento del 14% debería volver a su nivel anterior a la pandemia en 2021. Todos los segmentos de obra nueva se han recuperado, en particular la construcción residencial. Lo mismo ocurre con las obras de renovación y reparación, y los comerciantes de la construcción informan de unas ventas sólidas. Sin embargo, las cadenas de suministro estiradas y las fuertes subidas de los precios de las materias primas han contribuido a un rápido aumento de la carga de los costes medios para las empresas de construcción. Ha habido escasez de material de construcción, en particular de acero, madera, tejas y cemento en sacos. Al igual que en otros países, la demanda de materiales de construcción en Reino Unido sigue superando con creces la oferta, y hay algunos indicios de mejora durante los meses estacionales de verano. Además, las empresas se enfrentan a problemas de suministro de mano de obra cualificada.

- Consumo duradero - Riesgo muy alto

Muchos minoristas de tiendas físicas ya se enfrentaban a graves problemas antes de la pandemia de coronavirus, con altos costes operativos, disminución de la facturación y aumento de la competencia de los minoristas online, todo lo cual ha llevado a un deterioro de los márgenes. El nivel de cierre de puntos de venta y de insolvencia de los minoristas más grandes observado en 2020 fue el más alto desde 2012. Además, los cierres a principios de 2021 debido a un nuevo confinamiento han causado nuevas dificultades financieras entre los actores más débiles. La pandemia ha acelerado el desplazamiento de los consumidores británicos hacia las compras online, una tendencia que muy probablemente persistirá en el futuro. Se prevé que el valor añadido del sector repunte un 7% en 2021, tras un descenso del 6,7% el año pasado. Si bien los minoristas de tiendas físicas con suficiente liquidez deberían poder aprovechar la actual recuperación del consumo privado, persistirán los importantes problemas estructurales que ya se observaban antes de la pandemia, y se espera que las insolvencias en el sector minorista aumenten en el segundo semestre de 2021 y en 2022.

- Electrónica y TIC - Mejora de riesgo alto a medio

Las preocupaciones iniciales sobre las interrupciones de la cadena de suministro en los primeros meses de 2020 resultaron infundadas, mientras que la demanda de una amplia variedad de líneas de productos relacionados con el trabajo a distancia se ha mantenido alta hasta ahora. Aunque algunos de los principales actores han registrado ventas muy elevadas, siguen existiendo retos para varias empresas en lo que respecta a la gestión del capital circulante. Por lo tanto, hay que hacer hincapié en la evaluación de los resultados comerciales de cada empresa y la situación del riesgo de crédito. Se prevé que el valor añadido del sector crezca un 7% en 2021, tras una expansión del 3,3% el año pasado.

- Financiero - Riesgo medio

El sector sigue siendo resistente por el momento, pero aún podría verse afectado por el aumento de los problemas financieros de las empresas y los consumidores en el futuro, lo que podría provocar un aumento de la morosidad y un deterioro de los beneficios. Se prevé que el valor añadido del sector financiero se estabilice en 2021 tras una contracción del 3,4% en 2020. Mientras que el Acuerdo de Libre Comercio entre la Unión Europea y Reino Unido prevé un comercio bilateral libre de aranceles en el sector de las mercancías, hasta ahora se ha acordado poco para los servicios financieros.

- Maquinaria e ingeniería - Riesgo medio

El sector ha sido bastante resistente hasta ahora, con la mayoría de las empresas en una situación financiera estable. La escasa demanda mundial y nacional de las principales industrias compradoras nacionales, como la automoción y la construcción, supuso un importante riesgo a la baja en el momento álgido de la pandemia, pero con la recuperación económica en curso, la demanda de máquinas ha vuelto a repuntar. Se espera que el valor añadido de la ingeniería aumente en torno al 9% en 2021.

- Metalurgia - Mejora de riesgo muy alto a alto

El valor añadido de la fabricación de metales disminuyó un 8,9% en 2020, ya que la cadena de suministro del sector y la capacidad de las empresas individuales para comerciar en el primer semestre de 2020 se vieron gravemente afectadas por la pandemia. La demanda de productos férricos disminuyó debido a los cierres de instalaciones de construcción y fabricación, mientras que las ventas de aluminio y metales especiales se vieron afectadas por el descenso de la demanda aeroespacial y automovilística. Como esta industria depende en gran medida de la financiación del capital circulante, el descenso del comercio ha agravado los problemas de liquidez subyacentes de las empresas. Muchos productores redujeron su base de costes para hacer frente a la escasa demanda. Sin embargo, las amplias medidas de estímulo fiscal evitaron un aumento de la morosidad y las insolvencias. En 2021 se prevé una modesta recuperación del 2,5%. Como la demanda de metales ha superado a la oferta, los precios de venta de los metales han aumentado, pero se espera que esta subida disminuya a finales de año con la liberación de la demanda reprimida. El cambio hacia la movilidad eléctrica seguirá impulsando la demanda de metales para baterías como níquel, litio y cobalto, y se espera que los precios de los metales preciosos sigan siendo elevados.

- Químico y farmacéutico - Riesgo medio

Si bien el segmento petroquímico sufrió la extrema volatilidad de los precios del petróleo el año pasado, el reciente repunte de los precios del petróleo es un cierto consuelo. Otros subsectores químicos se vieron afectados por el fuerte descenso de la demanda de industrias compradoras clave, como el automóvil, pero la demanda de la industria manufacturera ha empezado a repuntar de nuevo. Se prevé que el valor añadido de los productos químicos crezca en torno al 2% en 2021, tras un descenso del 3,9% en 2020. Tras un aumento del 14% en 2020, se prevé que el valor añadido de los productos farmacéuticos siga creciendo este año, más del 4%, debido al aumento de los gastos sanitarios.

- Papel e impresión - Riesgo alto

El valor añadido del sector se redujo un 3,4% en 2020, y en 2021 se espera una contracción del 2%. Los productores de papel y las empresas de impresión se ven afectados estructuralmente por el proceso de digitalización en curso. Varias fábricas de papel han anunciado subidas de precios de entre el 6% y el 15%, ya que los costes de producción han aumentado debido a la subida de los precios de insumos como la pasta de papel, la energía y los productos químicos. Además, el sector se ve afectado por el fuerte aumento de los precios de los fletes y los contenedores provocado por las interrupciones del transporte marítimo de contenedores. El suministro de cartón ondulado depende del reciclaje. Por tanto, el segmento está sujeto a la dinámica cambiante del comercio mundial. Los productos de papel que entran en Reino Unido pueden seguir sufriendo retrasos en las aduanas, ya que el papel no se considera un producto prioritario.

- Servicios - Riesgo muy alto

Dado que la economía de Reino Unido está impulsada principalmente por el sector de los servicios, las medidas de bloqueo y el fuerte deterioro del crecimiento del PIB en 2020 han repercutido directamente en los resultados de esta industria, siendo los hoteles, restaurantes, turismo, agencias de viajes y el ocio los segmentos más afectados. El valor añadido del sector se contrajo un 10% en 2020, mientras que el segmento de hostelería registró un enorme descenso del 44%. La morosidad y las insolvencias aún no han aumentado. Al igual que otros sectores, las empresas de servicios han aprovechado plenamente las diversas iniciativas de estímulo fiscal, lo que ha dado lugar a buenos niveles de liquidez hasta ahora. Por el momento, esto ha aliviado algunas de las preocupaciones de una gran ola de insolvencias. En la actualidad, se prevé que el valor añadido del sector crezca en torno al 4% en 2021, mientras que el segmento de la hostelería repuntará un 34%. Sin embargo, esta recuperación está sujeta al proceso de vacunación y la contención de la pandemia. Otro problema que podría afectar al crecimiento son los problemas de suministro de mano de obra.

- Siderurgia - Riesgo alto

La demanda de productos siderúrgicos en Reino Unido disminuyó un 45% durante el confinamiento de principios de 2020 y el valor añadido del sector se redujo un 7,1% el año pasado. Dado que esta industria depende en gran medida de la financiación del capital circulante, el descenso del comercio ha exacerbado sus problemas subyacentes de liquidez y flujos de caja. Sin embargo, las amplias medidas de estímulo fiscal han evitado hasta ahora un aumento de la morosidad y las insolvencias. Con la relajación de las restricciones y la recuperación de las principales industrias compradoras, la demanda reprimida de acero ha encontrado cuellos de botella en la capacidad mundial, lo que ha provocado un aumento considerable de los precios del acero. Los esfuerzos de descarbonización en el marco del objetivo gubernamental de emisiones verdes para 2035 probablemente provocarán un aumento de los costes de producción a medio plazo, ya que se requiere una mayor inversión en nuevas tecnologías y procesos.

- Textil - Riesgo muy alto

Los productores, mayoristas y minoristas ya sufrían antes de la pandemia una competencia feroz y unos márgenes muy reducidos. Los minoristas con tienda física se ven especialmente afectados por el aumento de las ventas online, y el deterioro debido a los confinamientos ha agravado la crisis del mercado. Se prevé que el valor añadido de la confección repunte solo un 12% en 2021, tras una enorme contracción del 30% en 2020. En consonancia con la percepción generalmente negativa de las perspectivas para el comercio minorista de Reino Unido, preocupa el inminente aumento de los casos de insolvencia.

Acerca de Crédito y Caución

Crédito y Caución es la marca líder del seguro de crédito interior y a la exportación en España desde su fundación, en 1929. Con una cuota de mercado del 46%, lleva más de 90 años contribuyendo al crecimiento de las empresas, protegiéndolas de los riesgos de impago asociados a sus ventas a crédito de bienes y servicios. La marca Crédito y Caución está presente en España, Portugal y Brasil. En el resto del mundo operamos como Atradius. Somos un operador global del seguro de crédito presente en más de 50 países. Nuestra actividad consolida dentro del Grupo Catalana Occidente.